Emas Digital, Aset Crypto, dan Reksa Dana

Produk

Tarif Pajak

Emas Digital

Semua keuntungan modal dari penjualan emas digital di aplikasi Pluang dikenakan pajak dan menjadi tanggung jawab masing-masing individu untuk melaporkannya.

Aset Crypto

Pajak akan dikenakan pada setiap transaksi jual beli di Pluang.

Tarif pajak efektif yang akan dikenakan atas nilai transaksi Aset Crypto adalah sebagai berikut:

Transaksi pembelian: Tidak dikenakan pajak*

Transaksi penjualan: PPh 0,21%**

*Berdasarkan PMK 50/2025.

**Tarif pajak berdasarkan PPh Pasal 22.

Reksa Dana

0%

Reksa Dana merupakan produk investasi dalam aset keuangan yang tidak dikenakan pajak atas keuntungan investasi. Pasal 4 ayat (3) UU PPh menjelaskan bahwa Reksa Dana atau pemegang Unit Penyertaan tidak dianggap sebagai objek pajak.

Saham AS, Yield USD, Options, dan Crypto Futures

Keuntungan yang diperoleh dari transaksi Saham AS, Options, dan Crypto Futures, serta bunga yang dihasilkan dari Yield USD, dikenakan pajak berdasarkan kategori Pajak Penghasilan (PPh) Pasal 17. Nasabah Pluang dapat melakukan pelaporan pajak sesuai dengan peraturan perpajakan yang berlaku.

Pencairan deviden yang sudah dikurangi pajak deviden di negara asal sebesar 15 persen dilaporkan sebagai bagian dari penambahan penghasilan nasabah dalam pelaporan pajak sesuai dengan peraturan perpajakan yang berlaku.

Transaksi Options Saham AS dan Crypto Futures juga dikenakan PPN sebesar 12%*, yang diterapkan pada biaya transaksi Pluang, biaya Jakarta Futures Exchange (JFX), dan biaya Central Finansial X (CFX). Harap dicatat bahwa tidak ada PPN untuk transaksi Saham AS atau Yield USD.

Perhitungan Tarif Pajak Pasal 17

Tarif Pajak Penghasilan untuk Wajib Pajak Orang Pribadi

Golongan

Lapisan Penghasilan Kena Pajak (PKP)

Pajak (PPh)

I

0–Rp60jt

5%

II

> Rp60–250jt

15%

III

> Rp250–500jt

25%

IV

> Rp500jt–5M

30%

V

> Rp5M

35%

Berdasarkan ketentuan Pasal 17, kita dapat menghitung besarnya pajak yang harus dibayar oleh Wajib Pajak.

Contoh (1)

Apabila seorang Wajib Pajak memiliki penghasilan kena pajak sebesar Rp60.000.000 per tahun dari gaji tahunan dan Rp10.000.000 per tahun dari Yield Saldo USD, perhitungannya adalah sebagai berikut:

= Rp70.000.000

Rp60.000.000 x 5%

= Rp3.000.000Rp10.000.000 x 15%

= Rp1.500.000Rp3.000.000 + Rp1.500.000

= Rp4.500.000Contoh (2)

Apabila Seorang Wajib Pajak memiliki penghasilan kena pajak sebesar Rp200.000.000 per tahun dari gaji tahunan dan Rp100.000.000 per tahun dari Yield Saldo USD, maka perhitungannya adalah sebagai berikut:

= Rp300.000.000

Rp60.000.000 x 5%

= Rp3.000.000(Rp250.000.000 - Rp60.000.000) x 15%

= Rp28.500.000(Rp300.000.000 - Rp250.000.000) x 25%

= Rp12.500.000Rp3.000.000 + Rp28.500.000 + Rp12.500.000

= Rp44.000.000Cara meminta laporan pajak dari Pluang

Kamu bisa meminta laporan pajak berdasarkan riwayat transaksi kamu untuk tahun pajak yang bersangkutan dengan mengikuti petunjuk di bawah ini:

Buka Halaman Akun kamu, lalu ketuk “Tax Reports” atau “Laporan Pajak“.

Pilih “Tahun Pajak“ dan “Kelas Aset“ spesifik, lalu ketuk “Kirim ke Email“.

Laporan pajak kamu akan dikirimkan ke email kamu yang terdaftar.

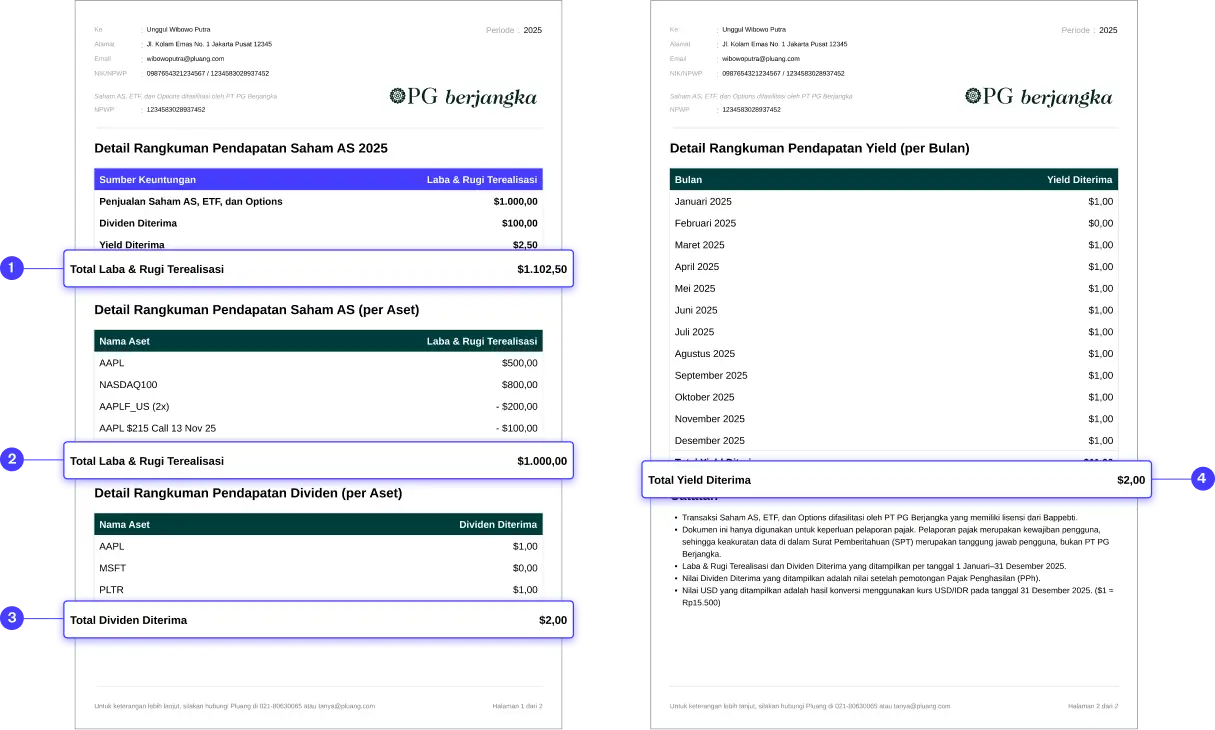

Apa isi laporan pajak kamu dari Pluang?

- 1

Ringkasan Total Laba / Rugi kamu pada tahun pajak yang bersangkutan.

- 2

Total Laba / Rugi kamu dari Saham AS pada tahun pajak yang bersangkutan.

- 3

Total Dividen Diterima kamu pada tahun pajak yang bersangkutan.

- 4

Total Yield Diterima dari Yield Saldo USD pada tahun pajak yang bersangkutan.