Berita & Analisis

Kupas Tuntas Market Crash, Apa yang Harus Investor Lakukan?

Ini menjadi penurunan terdahsyat dalam jangka waktu yang pendek selama setahun terakhir. Lantas, apa yang menyebabkan tekanan jual begitu dahsyat dan apa yang harus dilakukan oleh investor untuk menyikapi fenomena ini? Berikut merupakan penjelasannya:

1. Data Pasar Ketenagakerjaan Merosot Tajam bikin Kaget Semua Pihak

Pekan lalu banyak data penting bagi perekonomian AS yang dirilis salah satunya adalah Non Farm Payrolls (NFP). Tambahan jumlah pekerjaan non-pertanian (NFP) meningkat sebesar 114 ribu bulan lalu, jauh di bawah rata-rata 215 ribu pekerjaan per bulan yang ditambahkan selama 12 bulan terakhir. Hasil ini juga signifikan berada di bawah ekspektasi analis di 176 ribu maupun bulan sebelumnya di 179 ribu.

Perlambatan yang signifikan dalam rencana perekrutan karyawan baru dan tambahan pekerjaan di sektor formil membuat tingkat pengangguran AS melonjak ke level tertinggi hampir tiga tahun di 4,3% pada bulan Juli. Klaim bantuan pengangguran mencatat rekor tertinggi sejak september tahun lalu turut menghiasi pelemahan di pasar tenaga kerja.

Ditambah lagi, badai pemutusan hubungan kerja (PHK) tak kunjung mereda. Terbaru, Intel (INTC) memangkas 15% tenaga kerja atau sekitar 15.000 orang untuk memperbaiki kinerja bisnis. Perusahaan menargetkan penghematan biaya sebesar $10 miliar pada tahun 2025. Perusahaan juga menghentikan dividen saham dan melaporkan kerugian kuartal kedua.

Asal tahu saja, PHK meningkat 9% secara YoY jika dibandingkan dengan periode yang sama tahun lalu. Sektor kesehatan memimpin pertumbuhan lapangan kerja dengan kenaikan 55.000 pekerjaan atau separuhnya dari total 114.000 tambahan pekerjaan bulan lalu, sementara sektor konstruksi dan rekreasi serta perhotelan juga menunjukkan peningkatan. Sisanya stagnan dan cenderung turun.

2. Penguatan Yen dan Carry Trades Punya Andil Signifikan Hujam Nasdaq

Penguatan tajam Yen Jepang terhadap Dolar AS telah menyebabkan pembalikan besar dalam posisi carry trade Yen, yang berkontribusi pada penurunan signifikan saham AS. Bagi yang belum familiar, carry trade adalah strategi di mana trader meminjam dalam Yen dengan suku bunga rendah, mengkonversinya ke Dolar AS, dan menggunakannya untuk membeli saham Amerika. Ketika Bank of Japan menaikkan suku bunga, Yen menguat signifikan terhadap Dolar AS, membuat trader harus membayar bunga lebih tinggi untuk Yen yang mereka pinjam serta menghadapi kerugian besar dalam valuta asing.

Situasi ini memaksa trader untuk menjual saham AS mereka guna mengumpulkan Dolar AS, mengkonversinya kembali ke Yen, dan membayar kembali pinjaman mereka. Penjualan besar-besaran ini memberikan tekanan lebih besar pada pasar saham AS dan diperkirakan akan menyebabkan penurunan lebih lanjut dalam jangka pendek. Penguatan Yen sekitar 12% terhadap Dolar AS dalam enam minggu terakhir telah memperburuk kondisi ini. Selain itu, ketidakpastian politik di AS dan eskalasi konflik di Timur Tengah turut menambah ketakutan dan kepanikan di pasar global.

Jika kita lihat gambar di atas, korelasi antara pelemahan Yen dan kenaikan saham teknologi di AS sangatlah tinggi. Hal ini karena setahun terakhir suku bunga di Jepang negatif sehingga banyak yang meminjam uang untuk membeli saham amerika yang sedang dalam fase strong bullish. Ketika bank sentral Jepang menaikkan suku bunga akhir-akhir ini, hal ini membuat strategi carry trade ini tidak berjalan. Penguatan yen terhadap dollar AS apabila terus terjadi akan memberikan dampak negatif bagi Nasdaq.

3. Suku Bunga Tinggi Lukai Ekonomi, The FED “Wajib” Pangkas 50 Basis Poin

Sejak bulan Juli 2023, The Fed terus mempertahankan suku bunga tertinggi selama 23 tahun di level 5.25-5.5%. Menahan suku bunga yang tinggi dalam waktu yang lama tidak baik bagi perekonomian karena meningkatkan borrowing cost perusahaan hingga membuat berbagai pelaku bisnis berpikir 2-3x untuk melakukan ekspansi. Alhasil, perekonomian dan pasar tenaga kerja yang nantinya akan merasakan dampaknya seperti yang tercermin dalam data pasar tenaga kerja pekan lalu.

Profesor ilmu Ekonomi di Boston College, Brian Bethune menyampaikan bahwa pejabat The Fed harusnya memotong suku bunga acuan sebesar 25 basis poin jika melihat data ketenagakerjaan kemarin. Ia mengatakan: "Sama sekali tidak ada pembenaran untuk terus memberlakukan pembatasan moneter yang lebih ketat terhadap perekonomian."

Jika The Fed terus menerus kokoh mempertahankan suku bunga, maka perekonomian bisa terus menerus memburuk. Pasar saat ini mengharapkan The Fed untuk memotong suku bunga bahkan sebelum rapat berikutnya di September. Goldman Sachs memperkirakan bank sentral akan menurunkan suku bunga acuannya sebesar 25 basis poin pada September. Sebaliknya, JPMorgan dan Citigroup memperkirakan pemotongan 50 basis poin pada September.

4. Lemahnya Perekonomian Picu Kekhawatiran Resesi

Melemahnya pasar tenaga kerja yang terlihat dari data kemarin yang berada jauh di bawah ekspektasi analis, membuat beberapa investor mulai mengantisipasi potensi resesi pada perekonomian AS. Pasar tenaga kerja sangat erat kaitannya dengan pengeluaran masyarakat yang berdampak signifikan pada pertumbuhan ekonomi.

Imbasnya, ekonom Goldman Sachs Group Inc. menaikkan kemungkinan resesi AS dalam setahun ke depan menjadi 25% dari 15%. Hasil ini direspon pasar dengan sangat cepat, bursa global tercatat mengalami penurunan tajam saat pasar kembali buka pada senin (5/8).

Bursa saham Jepang (Nikkei) turun lebih dari 12% menjadi penurunan terburuk sejak tahun 1987. Taiwan mengalami penurunan 8,4% merupakan yang terburuk sepanjang masa, melampaui penurunan saat COVID-19. Bursa Singapura tenggelam 4.07%, IHSG terkontraksi 3.4% hingga Hong Kong yang jatuh 1.46%. Begitu pula Bitcoin yang hingga saat ini masih dalam perjalanan panjang untuk bisa disebut sebagai aset “safe haven”, tidak kebal terhadap potensi resesi. Bitcoin terjun lebih dalam dari bursa global dengan kontraksi lebih dari 15% dalam 24 jam terakhir hingga artikel ini ditulis.

5. Indikator Resesi SAHM Cerminkan Resesi

Jika kita lihat dari salah satu indikator resesi, yaitu SAHM menunjukkan adanya peningkatan dari bulan Juni sebesar 0.43 ke bulan Juli menjadi 0.53. Ini adalah salah satu indikator populer yang menggambarkan kemungkinan resesi.

Dalam setiap periode krisis baik krisis 2001, 2008 dan yang terakhir krisis Covid-19 pada tahun 2020, nilai dari SAHM akan berada di atas 0.5. Begitu pula dalam 65 tahun terakhir indikator ini selalu akurat dalam memprediksi terjadinya resesi. Oleh karena itu, perekonomian AS sesuai dengan indikator ini telah memberitahu kita bahwa saat ini adalah awal dari kemungkinan terjadinya resesi di Amerika walaupun saat ini bisa dibilang Amerika belum jatuh ke dalam resesi.

6. Data ISM Manufaktur untuk Prediksi Resesi

ISM Manufacturing adalah salah satu indikator utama yang digunakan untuk memprediksi arah perekonomian. Karena sektor manufaktur adalah bagian penting dari ekonomi, perubahan dalam aktivitas manufaktur dapat memberikan petunjuk awal tentang perubahan dalam pertumbuhan ekonomi secara keseluruhan. Nilai di bawah 40 menandakan ekonomi berada dalam resesi.

Bagi saya, indikator SAHM juga perlu didukung dengan data lain seperti ISM manufaktur index. ISM manufaktur saat ini sedikit berada di atas ambang batas menuju ke resesi. Jatuh atau tidaknya Amerika ke dalam jurang resesi akan sangat ditentukan oleh The Fed dalam menjaga kebijakan moneter yang diaplikasikan untuk menjaga perekonomian.

7. Jika Terjun ke Bawah $50000, BTC bisa ke $42000

Hari ini, Bitcoin dengan sangat cepat diperdagangkan di level $50000 yang mana merupakan salah satu benteng terakhir yang memiliki pertahanan cukup solid dan merupakan angka psikologis. Di saat tekanan jual yang begitu besar, level $50000 juga menjadi level kunci yang punya likuiditas tinggi dan menghadirkan banyak para pembeli.

Untuk mencegah penurunan lebih lanjut, BTC harus mempertahankan candle closing mingguan lebih tinggi dari $50000. Jika level ini berhasil ditembus, maka target selanjutnya penurunan BTC ada di $42000.

Sebelumnya BTC gagal tembus level resistensi penting sehingga membentuk triple top pattern begitu pula dengan beberapa indikator momentum lainnya seperti MACD, stochastic dan RSI menunjukkan bahwa tren akan tetap bearish jika Bitcoin tidak mampu kembali ke $64000.

8. Dominansi Bitcoin Tinggi, Altcoin Jatuh Lebih Dalam

Meskipun harga Bitcoin turun signifikan namun dominansi Bitcoin terhadap market kripto secara keseluruhan masih sangat tinggi bahkan sentuh level tertinggi sepanjang masa. Hal ini menunjukkan bahwa penurunan altcoin atau koin-koin selain BTC jauh lebih dalam. Ethereum & Solana turun lebih dari 20% sementara XRP & BNB jatuh sekitar 17% lebih dalam dari kontraksi Bitcoin yang berada di sekitar 15%.

9. Bitcoin Seasonality Index

BTC seasonality index adalah alat yang digunakan untuk menganalisis pergerakan harga Bitcoin berdasarkan musim atau periode waktu tertentu dalam setahun. Indeks ini bekerja dengan mengumpulkan dan menganalisis data harga Bitcoin dari tahun-tahun sebelumnya.

Menurut indeks ini, Q4 menjadi waktu terbaik bagi Bitcoin di mana hampir dalam 10 tahun terakhir selalu mengalami kenaikan. Misalnya, setiap bulan Oktober dalam 11 tahun terakhir 9 kali Bitcoin mengalami kenaikan dengan rata-rata kenaikan di 22,9%. Dari indikator ini, bulan ini dan bulan depan adalah waktu yang paling baik untuk mulai mencicil beli aset kripto.

10. Warren Buffett Lebih Defensif, Cash Sentuh Rekor Tertinggi

Setelah mengurangi kepemilikan di Apple sekitar 13% pada kuartal pertama, Berkshire kembali memangkas sahamnya, melaporkan bahwa kepemilikan Apple bernilai $84,2 miliar pada akhir kuartal kedua, menunjukkan bahwa mereka menjual sekitar 390 juta saham atau hampir setengah dari kepemilikannya. Berkshire juga menurunkan kepemilikan di Bank of America.

Cadangan uang tunai dan kepemilikan Treasury AS Berkshire Hathaway naik ke rekor baru di kuartal kedua sebesar $276,9 miliar (naik 18% QoQ), dengan $234,6 miliar di antaranya dalam bentuk Treasury bills. Pada kuartal pertama, cadangan uang tunai perusahaan tersebut sebesar $189 miliar.

Pendapatan operasional Berkshire, yang menurut Buffett memberikan gambaran lebih baik tentang kesehatan bisnis perusahaan dibandingkan dengan laba bersih, mencapai $11,6 miliar, naik dari $11,2 miliar pada kuartal pertama dan $10 miliar setahun sebelumnya. Hampir setengah dari kenaikan pendapatan operasional Berkshire berasal dari penjaminan dan investasi dalam bisnis asuransi Berkshire.

Meskipun pengurangan ini, Berkshire tetap memiliki kepemilikan signifikan di Apple dan Bank of America, dengan kedua saham tersebut masih menjadi kepemilikan terbesar perusahaan. Penjualan besar-besaran Berkshire dalam beberapa kuartal terakhir telah memicu spekulasi bahwa Buffett mungkin khawatir tentang pasar yang menjadi terlalu panas sehingga khawatir akan potensi bubble atau resesi pada perekonomian AS.

11. Investasi di Saat Market Resesi

Bagi investor yang cermat, kondisi pasar yang penuh ketidakpastian ini bisa menjadi peluang emas. Krisis dan kepanikan jangka pendek sering kali membuka kesempatan untuk mengumpulkan saham-saham berkualitas tinggi dengan harga diskon. Banyak juga orang-orang kaya baru bermunculan jika berhasil melalui periode resesi dengan cerdas dan cermat.

Meskipun risiko tetap ada, kesalahan harga yang disebabkan oleh krisis sementara dapat dimanfaatkan untuk keuntungan di kemudian hari. Data historis sejak 1953 membuktikan bahwa hanya membutuhkan 6 bulan setelah periode resesi untuk pasar saham bisa membukukan return yang positif bahkan setahun setelahnya rata-rata tingkat pengembalian membukukan persentase double digit.

12. Strategi Investasi di Kala Kondisi Market Crash

Dalam setiap badai resesi, tidak semua saham akan mengalami kerugian dan benar seperti kata pepatah “badai pasti berlalu”. Setidaknya ada beberapa sektor yang secara historis tetap bekerja baik di saat resesi. Pada krisis 2008 misalnya, secara keseluruhan pengembalian pasar saham AS negatif 20% namun beberapa sektor memiliki kinerja yang baik di kala resesi dan mengalahkan return market.

Industri yang dapat mengambil manfaat saat resesi adalah mereka yang menawarkan produk dan layanan yang tidak dapat dihilangkan dari kehidupan sehari-hari bagi sebagian besar orang. Sektor-sektor yang berkinerja baik saat resesi secara berturut-turut adalah consumer staples, healthcare, telecommunication services dan utilities.

Saya setuju bahwa kita perlu melakukan portofolio rebalancing ketika mengahdapi ketidakpastian di market seperti saat ini dengan strategi memindahkan dana kelolaan dari sektor yang rentan ke sektor yang lebih resilien. Hal ini yang juga dilakukan oleh Warren Buffett pada Q2 kemarin, beliau menjual saham di sektor teknologi dan finansial yaitu Apple & Bank of America namun tercatat tidak mengurangi porsi sedikit pun di sektor consumer staples, media, telecommunication services dan energy.

Pada periode terbaru, Sektor healthcare memimpin pertumbuhan lapangan kerja yang menandakan demand masih terjaga dan cenderung berekspansi. Bagi Sobat Cuan yang memiliki toleransi dan risiko investasi rendah, ada baiknya untuk lebih melakukan strategi defensif dan berinvestasi pada sektor-sektor yang lebih resilien.

Artikel ini dibuat dengan tujuan untuk memaparkan data dan tujuan edukasi, bukan sebagai saran investasi. Keputusan jual dan membeli aset sepenuhnya berada di tangan investor.

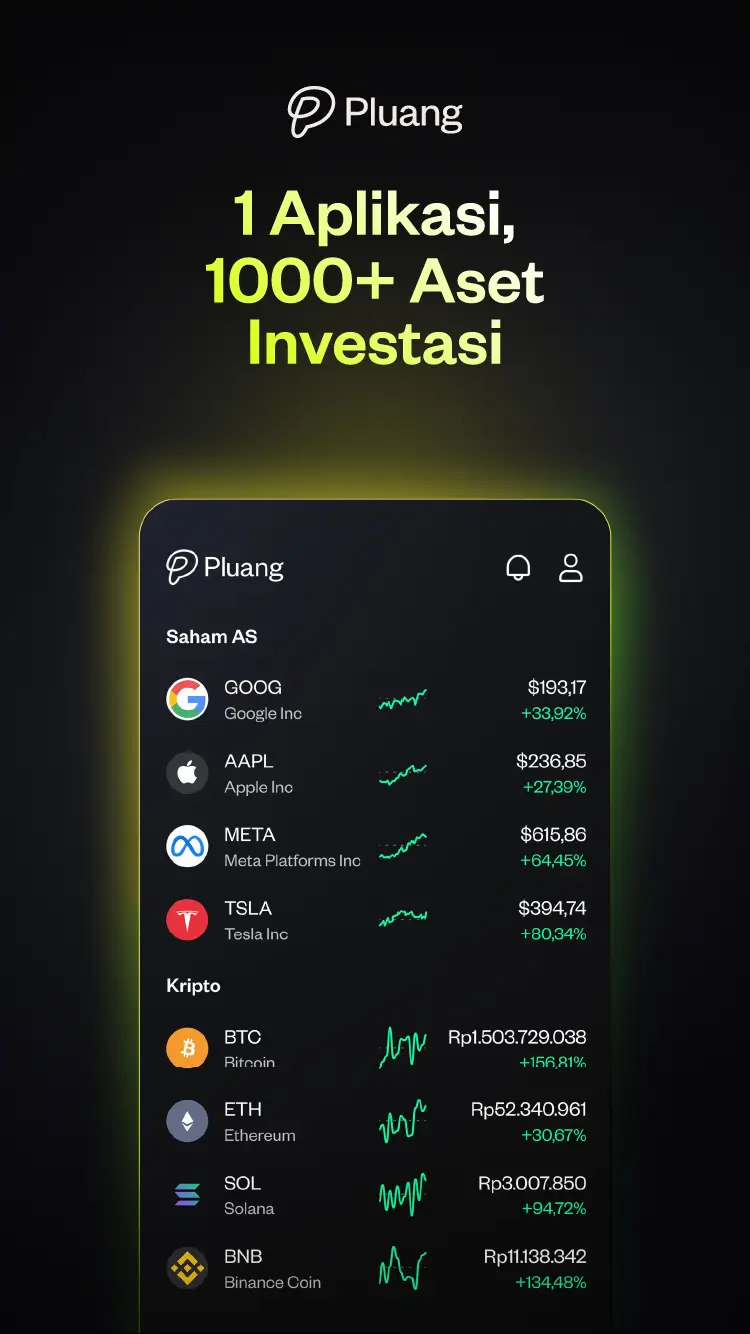

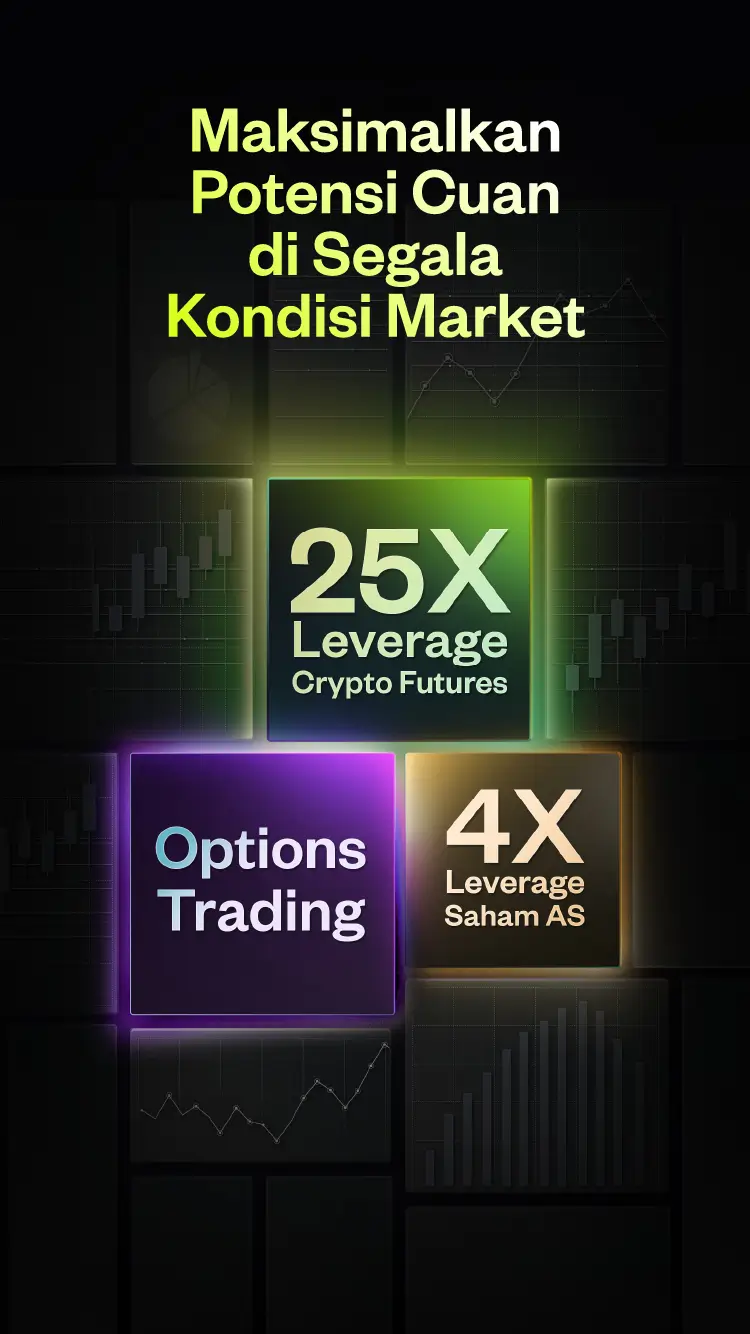

Download aplikasi Pluang untuk investasi Saham AS, emas, ratusan aset kripto dan puluhan produk reksa dana mulai dari Rp5.000 dan hanya tiga kali klik saja!

Dengan Pluang, kamu bisa melakukan diversifikasi aset dengan mudah dan aman karena seluruh aset di Pluang sudah terlisensi dan teregulasi. Ayo, download dan investasi di aplikasi Pluang sekarang!