Pelajari

Short Call dan Short Put Options

Dalam artikel sebelumnya, kita telah memahami bahwa Short Options berarti menjual (writing) kontrak options, yang memberikan kita kewajiban dan hak untuk menerima Premi di awal.

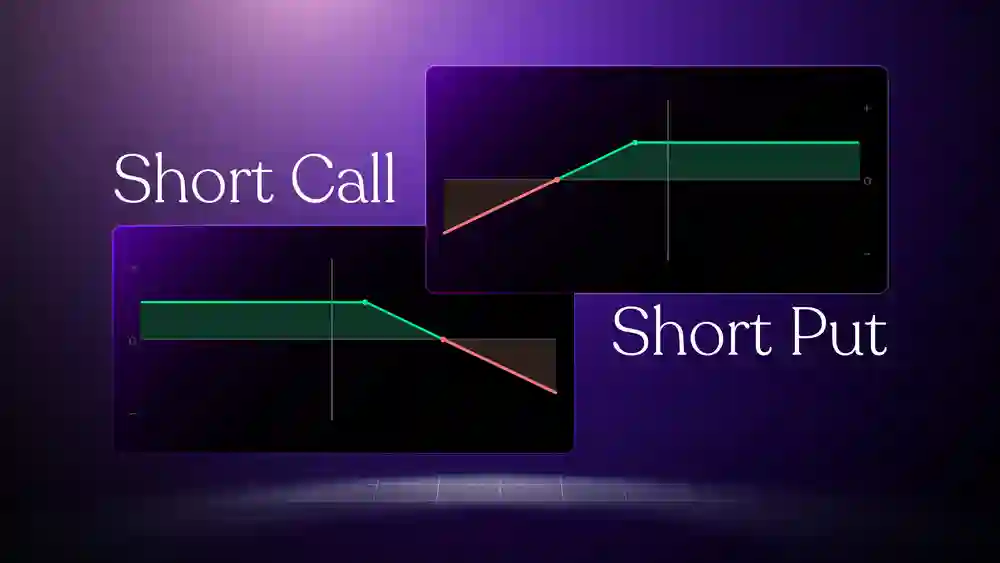

Dua posisi dasar Short Options adalah Short Call (menjual kontrak Call Option) dan Short Put (menjual kontrak Put Option). Kedua strategi ini memiliki mekanisme dan profil risiko yang berbeda.

Ketika Sobat Cuan mengambil posisi Short Call, kamu menjual hak kepada pembeli (Long Call) untuk membeli Underlying Asset dari kamu pada Strike Price yang ditentukan. Tujuan kamu melakukan Short Call adalah agar kontrak options tersebut kedaluwarsa tanpa nilai, sehingga Premi yang diterima menjadi keuntungan maksimal yaitu ketika harga underlying asset bergerak stagnan, turun, atau naik tapi tidak melewati strike price.

Bayangkan kamu memiliki pandangan bahwa harga saham Tesla (TSLA) tidak akan naik terlalu tinggi dalam waktu dekat. Untuk mendapatkan penghasilan tambahan, Anda memutuskan untuk menjual (write) kontrak Call Option.

Misalkan, harga saham TSLA saat ini adalah $200 per lembar. Kamu menjual kontrak Call Option dengan Strike Price $205 yang akan berakhir bulan depan. Harga premi yang diterima untuk kontrak tersebut adalah $5 per lembar.

Sobat akan mendapatkan keuntungan maksimum ketika harga TSLA pada tanggal kedaluwarsa berada di bawah Strike Price. Dalam skenario ini, pembeli options tidak akan mengeksekusi kontraknya karena mereka akan mengalami kerugian sehingga kontrak options tersebut kedaluwarsa tanpa nilai (Worthless).

Titik breakeven adalah saat keuntungan dari premi yang diterima sama persis dengan kerugian yang timbul karena harga aset naik, sehingga kamu tidak mengalami keuntungan maupun kerugian.

Harga Breakeven = Strike Price + Premi Diterima

= $205 + $5

= $210

Artinya kamu akan mulai rugi ketika harga saham TSLA naik melampaui $210.

Kerugian Anda akan terjadi ketika harga TSLA naik di atas Breakeven Point ($210). Perlu diingat, kerugian Short Call berpotensi tidak terbatas.

Dalam praktiknya, trader sering menutup posisi Short sebelum kedaluwarsa dengan melakukan Buy to Close (membeli kembali kontrak yang sudah dijual). Hal ini biasa dilakukan untuk take profit atau cut loss sebelum tanggal kedaluwarsa untuk menghindari risiko assignment.

Cara menghitung untung atau rugi adalah dengan menghitung selisih antara harga premi yang diterima dengan harga premi saat ingin menutup posisi (premi saat ini). Sobat Cuan akan untung jika premi turun, dan rugi jika premi naik.

Ketika Sobat Cuan mengambil posisi Short Put, kamu menjual hak kepada pembeli (Long Put) untuk menjual Underlying Asset kepada kamu pada Strike Price.

Sekarang bayangkan harga saham NVDA saat ini adalah $450 per lembar. Kamu memutuskan menjual kontrak Put Option dengan Strike Price $440 yang akan berakhir bulan depan. Harga premi yang diterima untuk kontrak tersebut adalah $10 per lembar.

Keuntungan maksimum terjadi jika harga NVDA pada tanggal kedaluwarsa berada di atas Strike Price. Pembeli Put Option tidak akan mengeksekusi karena akan mengalami kerugian sehingga kontrak akan kedaluwarsa tanpa nilai (worthless).

Titik breakeven adalah saat keuntungan dari premi yang diterima sama persis dengan kerugian yang timbul karena harga aset turun, sehingga kamu tidak mengalami keuntungan maupun kerugian.

Harga Breakeven = Strike Price + Premi Diterima

= $440 - $10

= $430

Artinya kamu akan mulai rugi ketika harga saham NVDA turun di bawah $430.

Kerugian Anda akan terjadi ketika harga NVDA turun di bawah Breakeven Point ($430). Perlu diingat, kerugian Short Put terbatas hingga harga aset turun ke nol, tetapi bisa sangat besar.

Sama seperti Short Call, menutup posisi Short Put dengan Buy to Close adalah cara umum untuk merealisasikan P&L sebelum tanggal kedaluwarsa.

Posisi Short Call dan Short Put adalah inti dari Options Trading yang berorientasi pada penerimaan premi. Kamu telah melihat bahwa keuntungan dari posisi ini terbatas, sedangkan risiko kerugiannya, terutama pada Short Call, berpotensi tidak terbatas. Inilah sebabnya mengapa Short Options membutuhkan disiplin yang sangat tinggi, pandangan kuat terhadap kondisi pasar, dan pengaturan strategi penutupan posisi (Buy to Close) yang disiplin.