Yield merupakan pendapatan yang dihasilkan dari investasi. Dengan USD Yield, kamu mampu mendapatkan passive income. Simak selengkapnya fitur #pasticuan tersebut di Sini!

Table of Contents

Memahami Tujuan dalam Berinvestasi

Apa itu Investasi

Investasi adalah kegiatan menempatkan dana di sebuah “benda” yang disebut dengan aset dengan harapan bahwa nilainya akan terus naik di masa depan.

Kegiatan investasi sendiri bertujuan untuk mendapatkan keuntungan dari perubahan nilai aset tersebut, atau biasa disebut capital gain. Namun, selain itu, pelakunya juga bisa mendapatkan keuntungan investasi dalam bentuk imbal hasil (yield atau return).

Apa Pentingnya Investasi?

1. Mencapai Tujuan Finansial

Terdapat stigma umum di masyarakat bahwa investasi hanya bisa dilakukan oleh mereka yang berkantong tebal atau ahli dalam bidang finansial. Maklum, selama ini, investasi memang selalu dikaitkan sebagai aktivitas yang membutuhkan modal jumbo, waktu yang panjang, dan pengetahuan finansial yang mumpuni.

Namun, anggapan tersebut terbilang keliru, Sobat Cuan. Pasalnya, setiap orang, terlepas dari status ekonominya, tentu memiliki tujuan finansialnya masing-masing. Misalnya, seseorang mungkin ingin menikmati pensiun muda sementara lainnya mungkin ingin mengumpulkan dana pendidikan sang buah hati. Nah, seluruh tujuan finansial itu tentu bisa terwujud jika mereka bisa mendulang cuan dari kegiatan investasi.

Untungnya, kegiatan investasi saat ini bukanlah sesuatu yang hanya bisa dinikmati segelintir orang saja. Bahkan, setiap orang pun kini bisa berinvestasi di ragam kelas aset dengan praktis dengan modal yang sangat mini. Di aplikasi Pluang, misalnya, Sobat Cuan bisa berinvestasi di emas, aset kripto, reksa dana, dan saham AS mulai dari $1.00 dan tiga kali klik saja.

2. Mempertahankan Kekuatan Daya Beli Uang

Namun, selain membantu mewujudkan tujuan finansial, kegiatan investasi juga bisa membantu Sobat Cuan dalam mempertahankan kekuatan “daya beli” atas uang yang kamu miliki saat ini. Jika Sobat Cuan masih bingung mengenai pengertian hal tersebut, yuk simak ilustrasinya berikut!

Kamu mungkin pernah mendengar kisah mengenai orang zaman dulu yang kerap menyimpan uang di bawah bantal atau celengan. Mereka sengaja menyisihkan uang-uang “menganggur” yang mereka miliki dengan harapan bisa digunakan untuk memenuhi kebutuhannya di masa depan.

Hanya saja, menyimpan uang di bawah bantal dan celengan tidak akan membuat nilai uang mereka bertambah. Malahan, kemampuan daya beli dari uang-uang tersebut justru menurun seiring waktu akibat sebuah “makhluk” bernama inflasi, yakni kenaikan harga barang dan jasa yang terjadi dalam jangka waktu tertentu.

Namun, inflasi adalah hal yang tak terelakkan. Sehingga, dengan nilai uang yang sama, seseorang pasti akan memperoleh kuantitas barang dan jasa yang lebih sedikit di masa depan dibanding saat ini.

Sebagai contoh, Sobat Cuan tentu pernah mendengar lagu anak-anak berjudul “Abang Tukang Bakso” yang sempat ngetop di dekade 1990an. Lagu tersebut memiliki sepenggal lirik yang menyiratkan bahwa sang penyanyi harus mengeluarkan uang Rp5.000 untuk menikmati satu mangkuk bakso.

Namun, sekitar tiga dasawarsa kemudian, harga semangkuk bakso kenyataannya tidak lagi seharga Rp5.000. Di DKI Jakarta, misalnya, harga semangkuk bakso dari “abang-abang” rata-rata dihargai Rp15.000 per porsinya.

Berkaca dari ilustrasi tersebut, seseorang yang memiliki uang Rp30.000 di dekade 1990an mungkin masih bisa puas melahap enam porsi bakso. Namun, uang tersebut rupanya hanya mampu membeli dua porsi bakso saja di saat ini.

Akibatnya, masyarakat tentu harus memutar otak agar daya belinya tidak tergerus dengan kehadiran inflasi. Nah, salah satu cara efektif dalam “mengalahkan” inflasi adalah dengan melakukan investasi.

Sebagai gambaran sederhananya, anggap saja Sobat Cuan menemukan bahwa tingkat inflasi saat ini berada di level 3% per tahun. Berkaca dari fakta tersebut, kamu pun kemudian memutuskan berinvestasi di kelas aset yang memberikan imbal hasil 5% per tahunnya.

Karena nilai imbal hasil tersebut terbilang lebih tinggi dari tingkat inflasi, maka bisa dibilang investasi telah membantumu mempertahankan kemampuan daya beli atas uang-uang yang kamu miliki.

Nilai Waktu Uang Sebagai Konsep Dasar Investasi

Apa Itu Konsep Nilai Waktu Uang dalam Investasi?

Dalam dunia finansial, ilustrasi mengenai perubahan harga semangkuk bakso yang terdapat di artikel sebelumnya membuktikan sebuah konsep keuangan bernama nilai waktu uang (time value of money). Yakni, sebuah konsep yang mengatakan bahwa uang saat ini memiliki nilai lebih berharga dibanding di masa depan.

Sebagai contoh, anggap saja Sobat Cuan ditawari uang sebesar Rp10 juta, namun kamu diberi dua opsi untuk menariknya saat ini atau lima tahun mendatang. Tentu saja, menurut konsep time value of money, kamu lebih baik menarik uang tersebut sekarang karena kemampuan daya beli uang senilai Rp10 juta pasti akan menurun lima tahun kemudian.

Konsep ini melahirkan sebuah ide bahwa masyarakat sejatinya bisa “melawan” penurunan kemampuan daya beli dari uang yang mereka miliki saat ini. Salah satu caranya adalah dengan menempatkannya di sebuah aset yang diharapkan bisa memberikan return atau mengalami kenaikan nilai antar waktu.

Namun pertanyaannya, bagaimana cara investor menggunakan konsep time value of money dalam berinvestasi? Dalam hal ini, mereka biasanya mempertimbangkan dua unsur utama dalam konsep nilai waktu uang sebelum memutuskan berinvestasi, yakni:

- Nilai Masa Depan (Future Value - FV): Ini mengacu pada nilai uang pada suatu waktu di masa depan jika uang tersebut diinvestasikan atau ditempatkan dalam suatu instrumen keuangan yang menghasilkan tingkat pengembalian tertentu. Dengan demikian, FV adalah ukuran dari besaran uang yang akan “berkembang” di masa depan dari nilainya saat ini.

- Nilai Sekarang (Present Value - PV): Ini mengacu pada nilai uang saat ini yang akan diterima atau dibayarkan di masa depan. Dengan kata lain, PV adalah ukuran dari FV jika uang itu diterima oleh investor pada saat ini.

Investor biasanya mempertimbangkan dua komponen tersebut untuk menakar potensi pengembalian investasi yang bakal mereka dapat di masa depan. Setelah itu, mereka kemudian akan membandingkan potensi return tersebut dengan tingkat risikonya.

Pada umumnya, investor akan membandingkan potensi return dari investasi yang mereka lakukan dengan potensi imbal hasil dari aset bebas risiko (risk-free asset), yakni instrumen keuangan yang dianggap memiliki risiko yang sangat rendah atau bahkan nihil.

Biasanya, investor selalu mengacu pada return obligasi pemerintah AS (US Treasury Bills) sebagai patokan risk-free asset yang paling utama. Hal ini mengingat obligasi pemerintah AS memiliki risiko gagal bayar (default) yang sangat minim lantaran instrumen tersebut diterbitkan langsung oleh pemerintah AS.

Namun pertanyaannya, bagaimana cara investor membandingkan dua potensi return tersebut untuk menentukan keputusan berinvestasi?

Jika potensi return investasi yang dilakukan investor lebih tinggi dari potensi return risk-free asset, maka ia kemungkinan akan rela menempuh risiko demi mendulang cuan yang lebih baik dibanding aset yang bebas risiko tersebut. Namun, jika yang terjadi adalah sebaliknya, maka tentu saja ia akan memilih berinvestasi di risk-free asset.

Cara Menghitung Potensi ‘Return’ Berdasarkan Konsep Nilai Waktu Uang

Secara sepintas, konsep nilai waktu uang terdengar cukup njelimet untuk dipraktikkan oleh investor pemula. Kendati demikian, konsep tersebut sejatinya sangat mudah untuk dipahami.

Untuk memahaminya lebih lanjut, Sobat Cuan bisa menyimak perumpamaan berikut.

Anggap saja kamu saat ini memiliki uang sebesar US$1.000. Kemudian, kamu berencana untuk menginvestasikannya dalam lima tahun di sebuah instrumen investasi dengan tingkat bunga tahunan (annual yield) 3,88%. Lantas, berapakah nilai uang yang bakal kamu terima di tahun kelima investasimu?

Untuk mencari tahu jawabannya, Sobat Cuan bisa menggunakan rumus Future Value berikut:

FV = PV x (1 + r)^n

Keterangan:

FV: Future Value dari uangmu saat ini

PV: Nilai uangmu saat ini

r: Tingkat potensi return

n: Lama periode investasi

Berdasarkan formulasi tersebut, maka nilai investasimu dalam lima tahun mendatang adalah:

FV = US$1.000 x (1 + 3,63%)^5

FV = US$1.195,16

Dengan demikian, jika kamu menginvestasikan US$1.000 dengan tingkat bunga 3,63% per tahun, maka uangmu akan “berkembang” menjadi US$1.195,16 dalam lima tahun mendatang.

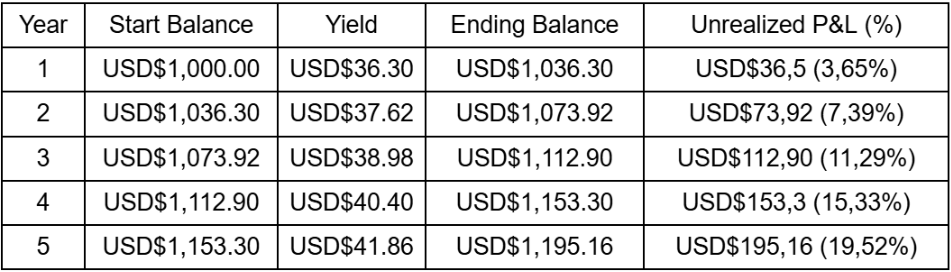

Secara lebih rinci, berikut tabel perkembangan uangmu dari tahun ke tahun:

Mengenal USD Yield Sebagai Pilihan Instrumen Investasi

Mengenal Dolar AS Sebagai Instrumen Investasi

Instrumen investasi adalah faktor krusial dalam kegiatan investasi. Pasalnya, investor tentu tak bisa meraih return yang diinginkan jika ia tidak menempatkan uangnya di aset-aset tersebut.

Uniknya, instrumen investasi hadir dalam beragam macam bentuk yang masing-masingnya memiliki tingkat risiko tersendiri. Adapun instrumen yang umum digunakan masyarakat sebagai aset investasi adalah saham, obligasi, reksa dana, properti, komoditas (seperti emas), deposito, hingga aset kripto.

Namun, selain menanamkan dana di instrumen-instrumen tersebut, berinvestasi di mata uang asing juga bisa menjadi pilihan jitu untuk meraih keuntungan. Dalam hal ini, investor biasanya menjajal peluang cuan dari selisih yang dihasilkan oleh fluktuasi nilai tukar antara mata uang yang dimilikinya dengan mata uang asing.

Pada umumnya, mata uang asing yang kerap dijadikan instrumen investasi adalah Dolar AS (USD). Ada beberapa alasan mengapa mata uang satu ini diincar sebagai aset investasi.

Pertama, dalam dunia keuangan, Dolar AS selalu dipandang sebagai salah satu aset safe haven, yakni aset yang bisa “melindungi” nilai kekayaan pemiliknya jika situasi ekonomi sedang tak menentu. Maklum saja, AS selalu dipandang sebagai negara dengan kekuatan ekonomi terbesar dan paling stabil di dunia sehingga nilai mata uangnya pun diharapkan bakal tetap konsisten.

Kemampuan Dolar AS sebagai aset safe haven di tengah ketidakpastian ekonomi sempat terbukti ketika krisis moneter melanda benua Asia pada 1998 silam.

Kala itu, nilai tukar sejumlah mata uang Asia, termasuk Rupiah, babak belur dalam menghadapi Dolar AS. Namun ternyata, banyak sekali taipan dan orang tajir di Asia yang mendadak kaya dalam semalam karena menempatkan sebagian besar kekayaannya dalam Dolar AS, salah satunya adalah Sultan Brunei Darussalam Hassanal Bolkiah.

Kedua, Dolar AS adalah mata uang yang selalu dijadikan alat pembayaran transaksi dan denominasi utama cadangan dana internasional.

Sebagai contoh, beberapa negara, termasuk Indonesia, menyimpan cadangan devisa dalam Dolar AS. Selain itu, sejumlah lembaga internasional juga memegang cadangan dana dalam bentuk Dolar AS yang cukup besar. International Monetary Fund (IMF), misalnya, memiliki dana dalam bentuk Dolar AS sebanyak 58,9% dari total cadangan dana yang dimilikinya per kuartal II 2023.

Kendati begitu, dalam beberapa tahun belakangan, sejumlah negara berupaya untuk melepaskan diri dari pengaruh Dolar AS alias dedolarisasi, sebut saja negara anggota BRICS yang terdiri dari Brasil, China, Rusia, India, dan Afrika Selatan. Namun, langkah itu sepertinya belum akan mengikis dominasi Dolar AS sebagai mata uang yang paling banyak diadopsi dan diterima sebagai alat pembayaran umum di dunia.

Sekilas Tentang USD Yield

Ketika berinvestasi di Dolar AS, sang investor bisa menerima keuntungan dalam bentuk USD Yield. Namun, seperti apa konsep dasar USD Yield tersebut?

Dalam Bahasa Indonesia, istilah yield merujuk pada “imbal hasil”. Istilah ini sering digunakan dalam dunia keuangan untuk mengukur potensi pengembalian atau keuntungan dari suatu investasi. Oleh karena itu, bisa dibilang bahwa yield adalah besaran pendapatan yang dihasilkan dari sebuah investasi, di mana nilainya terpisah dari modal yang ditempatkan dalam instrumen investasi tersebut.

Dengan demikian, USD Yield adalah nilai pengembalian yang diperoleh investor dari investasinya di aset-aset yang didenominasikan dalam mata uang Dolar AS.

Bagi investor yang gemar berinvestasi di instrumen aset luar negeri, memanfaatkan selisih kurs bisa menjadi strategi cerdas untuk meningkatkan penghasilannya.

Sebagai contoh, investor tentu akan menggunakan Dolar AS yang dimilikinya untuk membeli saham AS jika memang kondisi pasar modal negara Paman Sam tersebut terbilang menjanjikan.

Hanya saja, yang namanya situasi pasar modal tentu tidak selamanya stabil. Investor tentu mengurungkan niat dalam menggunakan Dolar AS miliknya untuk berinvestasi di saham AS jika situasi pasar terpantau mendung.

Dalam situasi tersebut, investor tentu memiliki dana dalam bentuk Dolar AS yang “menganggur”. Namun, ia tetap memiliki kesempatan untuk mendulang cuan jika mereka bisa mendapatkan yield hanya dengan “menabung” Dolar AS tersebut.

Konsep ini sejatinya mirip dengan menabung di bank, di mana nasabah bakal mendapatkan imbal hasil dalam bentuk bunga tabungan jika menempatkan dananya di produk perbankan seperti deposito atau simpanan.

Memperkenalkan Fitur USD Yield di Aplikasi Pluang

Namun, meraih yield dari Dolar AS selama ini dianggap sebagai aktivitas yang cukup ribet. Pada umumnya, Investor harus membuka rekening Dolar AS terpisah di bank terlebih dahulu. Setelah itu, broker saham pun akan memindahkan Dolar AS “menganggur” milik investor ke rekening tersebut untuk mendapatkan yield yang diinginkan.

Tetapi, proses rumit tersebut tidak akan ditemui jika Sobat Cuan menggunakan aplikasi Pluang. Pasalnya, jika kamu masih ragu dalam memilih saham AS jagoanmu di aplikasi Pluang, kamu dapat terlebih dulu menggunakan Dolar AS “menganggur” milikmu untuk menghasilkan keuntungan dalam bentuk USD Yield.

Prosesnya pun cukup sederhana. Setiap dana menganggur yang tidak diinvestasikan oleh Sobat Cuan akan mendapatkan bunga yang dicatat secara harian dengan waktu cut-off setiap hari pada pukul 10.00 WIB.

Seluruh bunga harian tersebut kemudian akan diakumulasi selama sebulan. Total akumulasi imbal hasil itu pun akan dikirimkan ke saldo Dolar AS Sobat Cuan di aplikasi Pluang secara prorata.

Dalam memanfaatkan fitur ini, pengguna Pluang biasa bisa meraih bunga hingga 0,63% per tahun sementara anggota Pluang Plus, yakni pengguna yang memiliki modal investasi di atas Rp100 juta di aplikasi Pluang, bisa menikmati bunga 3,88% per tahun.

Namun, jika modal anggota Pluang Plus turun di bawah Rp100 juta ketika sedang mengikuti program USD Yield di aplikasi Pluang, maka bunga yang ia terima akan dihitung secara prorata. Untuk lebih jelasnya, yuk simak ilustrasi berikut!

Anggap saja Tuan A memiliki rata-rata modal investasi sebesar US$1.000 di aplikasi Pluang. Sepanjang Oktober 2023, Tuan A tercatat sebagai anggota Pluang Plus selama 17 hari dan 14 hari sebagai pengguna biasa.

Dengan demikian, maka besaran bunga yang didapatkan oleh Tuan A adalah di Oktober 2023 adalah:

Bunga = Rata-Rata Harian Modal yang Tidak Diinvestasikan di bulan Oktober 2023 * (Jumlah hari360 * besaran bunga )

Bunga = US$1000 * ((14/360)*0,63%) + ((17/360)*3,63%) = US$2,46

Namun, patut diingat bahwa tingkat bunga tahunan sebesar 3,63% sejauh ini berlaku semenjak 5 November 2025. Besaran bunga dapat berubah sewaktu-waktu di tahun depan. Namun, Pluang tentu akan mengumumkan perubahan bunga yang dimaksud melalui notifikasi di aplikasi Pluang.

Bagaimana Mengaktifkan Fitur USD Yield di Aplikasi Pluang?

Sobat Cuan bisa menemukan fitur ini dengan mudah di aplikasi Pluang. Yang perlu kamu lakukan adalah menekan tombol “aktivasi” setelah mengklik tampilan promosi mengenai fitur USD Yield yang terdapat di saldo (balance) aplikasi Pluang.

Namun, fitur ini akan muncul di Inbox Card untuk sementara waktu saja. Sehingga, Jika Sobat Cuan tidak menemukan menu USD Yield di Inbox Card, maka kamu bisa menuju menu Balance dengan mengklik ikon dompet atau menu portofolio dengan mengklik ikon diagram, di mana keduanya terletak di sisi bawah beranda aplikasi Pluang, untuk mengaktivasi fitur USD Yield.

*DISCLAIMER: tingkat bunga tahunan sebesar 3,63% untuk member Pluang Plus dan 0,63% untuk pengguna reguler, perubahan besaran bunga dapat terjadi tahun depan sewaktu-waktu dengan informasi sebelumnya di aplikasi atau channel resmi Pluang. Baca Syarat & Ketentuan Kami.

Layanan USD Yield merupakan manfaat yang berasal dari pialang luar negeri dan disalurkan kepada konsumen melalui kerja sama dengan PT PG Berjangka

Mulai Perjalanan Investasimu dengan Aman di Pluang!

Download aplikasi Pluang untuk investasi Saham AS, emas, ratusan aset kripto dan puluhan produk reksa dana mulai dari Rp5.000 dan hanya tiga kali klik saja!

Dengan Pluang, kamu bisa melakukan diversifikasi aset dengan mudah dan aman karena seluruh aset di Pluang sudah terlisensi dan teregulasi. Ayo, download dan investasi di aplikasi Pluang sekarang!

Marco Antonius

Bagikan artikel ini